La inclusión financiera se ha convertido en un tema prioritario en la agenda global y en una pieza fundamental para alcanzar objetivos como el desarrollo sostenible, la eliminación de la pobreza, la reducción de desigualdades y el crecimiento económico.

Sin embargo, medir de manera precisa el grado de inclusión de un sistema financiero sigue siendo un reto.

¿Qué es la inclusión financiera?

Empecemos por definir el concepto. La inclusión financiera se refiere al acceso que tienen las personas y empresas a productos y servicios financieros útiles y asequibles, como cuentas bancarias, créditos, seguros y pagos, que son proporcionados de manera responsable y sostenible. Esto permite a los sectores más vulnerables de la población mejorar su calidad de vida, invertir en educación y negocios, y manejar mejor los riesgos financieros.

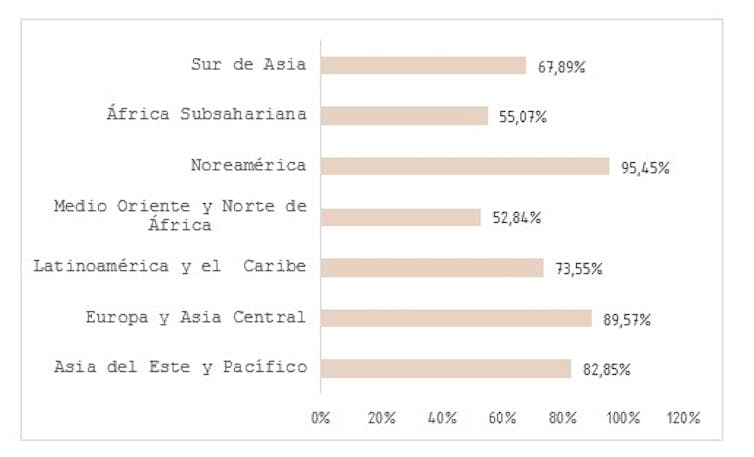

En países en vías de desarrollo, la falta de acceso al sistema financiero formal es una barrera significativa para el progreso. Según la encuesta global Findex del Banco Mundial de 2021, el 29 % de su población adulta aún no tiene una cuenta en una institución financiera (incluyendo las cuentas de dinero móvil). Este acceso desigual limita las oportunidades económicas y perpetúa la pobreza.

Medir la inclusión financiera, ¿para qué?

Medir la inclusión financiera es esencial para entender su impacto, así como para diseñar políticas públicas efectivas y evaluarlas acertadamente. Una medición precisa permite comparar el progreso entre países y a lo largo del tiempo, además de identificar áreas específicas que requieran intervención. Sin embargo, en la actualidad no existe consenso sobre el mejor método para llevar a cabo tal medición.

Existen principalmente dos enfoques para medir la inclusión financiera: indicadores individuales e índices compuestos.

Indicadores individuales: Este método elabora indicadores específicos del acceso a determinados servicios financieros, como los depósitos, créditos o pagos. Aunque proporciona datos valiosos, no logra ofrecer una visión integral del grado de inclusión financiera de un país. Estos indicadores fueron esenciales en las investigaciones pioneras sobre el tema.

Índices compuestos: Es el método que se utiliza actualmente. Combina múltiples indicadores en un solo índice, proporcionando así una visión más holística de la inclusión financiera de un país. Para ello, se suelen utilizar datos de bases globales como la Global Findex y la Encuesta sobre acceso financiero del FMI.

Desafíos y propuestas de mejora

A pesar de los diversos intentos que se han ensayado, los índices propuestos hasta el momento son susceptibles de mejora a efectos de obtener una herramienta de medición más precisa y ajustada a la realidad financiera de los países a los que se aplique. A continuación, se enumeran los dos desafíos principales:

Consideración de las finanzas digitales: Con el aumento del uso de teléfonos móviles y servicios de dinero móvil, es crucial que los índices de inclusión financiera incluyan indicadores de las finanzas digitales en todas sus dimensiones, en lugar de circunscribirse a los de las finanzas convencionales, como hace la mayoría de los trabajos existentes. Ello reflejaría mejor la realidad actual, especialmente en países en desarrollo en los que dichos servicios se encuentran en auge.

Consideración de los sectores vulnerables: Todos los índices ensayados hasta el momento se basan en información referente a la población total de cada país. Sin embargo, este enfoque ignora un hecho de crucial relevancia: la inclusión financiera no es homogénea entre los distintos grupos socioeconómicos de una misma sociedad. Por ello, es necesario desarrollar índices que consideren el grado de inclusión financiera de los segmentos vulnerables de la población, como las mujeres, las personas con bajos niveles de educación y los sectores más pobres. Esto permitiría una evaluación más precisa de la situación financiera de un país.

Conclusiones

La inclusión financiera es esencial para el desarrollo sostenible y la reducción de la pobreza. Para avanzar en esta dirección, es crucial mejorar la forma en que medimos este fenómeno. Incorporar las finanzas digitales y los datos referentes a grupos vulnerables son pasos importantes hacia una evaluación más precisa y útil.

La creación de un índice compuesto que refleje estas mejoras no sólo facilitaría una mejor comprensión de la inclusión financiera, sino que también proporcionaría herramientas más efectivas para el diseño y evaluación de políticas públicas. Con un enfoque más inclusivo y detallado, podemos asegurarnos de que nadie quede atrás en el camino hacia un desarrollo económico más equitativo y sostenible.

María Florencia Frega Ferrare, máster en Banca y Finanzas por la Universidade da Coruña y abogada sénior especialista en mercados de capitales, ha colaborado en la elaboración de este artículo.

No hay comentarios:

Publicar un comentario