En 2018, la Comisión Europea actualizó la Bioeconomy Strategy. La iniciativa pretende impulsar la investigación y adopción de tecnologías sostenibles en los sectores primarios (agricultura, silvicultura, pesca, alimentos, bioenergía y productos biológicos), junto con actividades relacionadas en las industrias química, biotecnológica y energética.

Los principales objetivos de este ambicioso plan son:

- La creación de puestos de trabajo.

- Reducir emisiones y la dependencia de la energía de origen fósil.

- Renovar y modernizar la producción primaria.

- Impulsar un ecosistema saludable y la biodiversidad.

La Comisión Europea ha optado por una suerte de Green New Deal que viene a complementar el mercado de derechos de emisión de la UE. Pero ¿es mejor un Green New Deal, que apueste por masivas subvenciones a los sectores “verdes”, o un impuesto al carbono que grava, en origen, el uso de energía de origen fósil?

¿Qué son las externalidades?

La Teoría Económica nos dice que hay que gravar aquellas actividades que generan externalidades negativas y subvencionar aquellas que generan externalidades positivas.

- Una externalidad negativa (emisiones, congestión, humo, ruido) es un coste que no soporta quien lo genera.

- Una externalidad positiva (efectos positivos en el medio ambiente, la sociedad) es un beneficio que no recibe quien lo ocasiona.

Por tanto, no se tienen en cuenta a la hora de calcular la rentabilidad de la actividad.

Los impuestos o subvenciones son las herramientas políticas para que el agente internalice ese coste o beneficio.

¿Impuestos o subvenciones?

Los ampliamente utilizados términos bioeconomía o economía donut no son nuevos paradigmas. Son conceptos analizados en la Teoría de Economía Pública: la existencia de externalidades y sus efectos sobre la asignación de mercado.

Una forma muy sencilla de subvencionar un sector industrial sería con un impuesto al CO₂ negativo: aquella actividad que elimine o fije CO₂ recibe una subvención en función de la cantidad fijada. Esta política se puede dirigir, en mayor o menor medida, a todo el sector agroalimentario.

Sin embargo, hay costes que no aparecen computados en la cuenta de explotación de muchas empresas:

- Las emisiones derivadas del proceso de producción.

- Los costes sociales del reciclaje de los residuos.

Por su parte, las empresas que emiten CO2 están obligadas a comprar derechos de emisión con los que, parcialmente, internalizan esos costes. Pero el precio de los derechos está muy por debajo del que se estima necesario para hacer frente al cambio climático: unos 29€ por tonelada. Una cifra por debajo de los 40 dólares (unos 36 euros) que propone el impuesto-dividendo al CO₂, una iniciativa promovida por el Climate Leadership Council en el marco del llamado Carbon Dividend Actestadounidense.

El actual EU Emissions Trade System o sistema europeo de comercio de emisiones sigue un mecanismo de subasta que no logra que las empresas internalicen su aportación al cambio climático. Por eso el precio del derecho de emisión es tan barato y, por eso, el sistema europeo debe ser reformado por un buen impuesto-dividendo al carbono.

El impuesto al carbono franco-alemán

El Consejo de Análisis Económico francés y el Consejo Alemán de Expertos Económicos han propuesto conjuntamente un sistema europeo de impuesto al carbono. Creemos que la propuesta tiene varios problemas de diseño de incentivos a la reducción de emisiones que exponemos a continuación.

- La propuesta sugiere extender el EU Emissions Trade Scheme a más sectores, pero sigue sin resolver el principal problema: un sistema de subasta de derechos de emisión NO hace que las empresas internalicen la externalidad negativa, es decir, las emisiones.Las empresas siempre pujarán por un precio menor que el socialmente eficiente. Además, al gravar a los sectores y no directamente el input (energía fósil) en origen (como sí hace el impuesto-dividendo al carbono) se distorsiona la estructura de costes de las empresas.El impuesto en origen no tiene un fin recaudatorio sino disuasorio: su objetivo es que su base imponible desaparezca con el tiempo al responder las empresas cambiando sus tecnologías. El impuesto a las empresas grava una base mucho menos elástica y, por tanto, es más distorsionante.Por otro lado, el impuesto en origen (se grava a las refinerías y empresas por donde la energía fósil entra en la economía) es mucho más efectivo para evitar el carbon leakage, es decir, que las empresas cambien su localización en función de los impuestos pagados (o subvenciones recibidas).

- La propuesta incorpora implícitamente que el impuesto irá acompañado de subvenciones, lo que supone una iniciativa redundante a la Bioeconomy Strategy. Esta tiene un enfoque claro y un programa definido, y podría ampliarse.

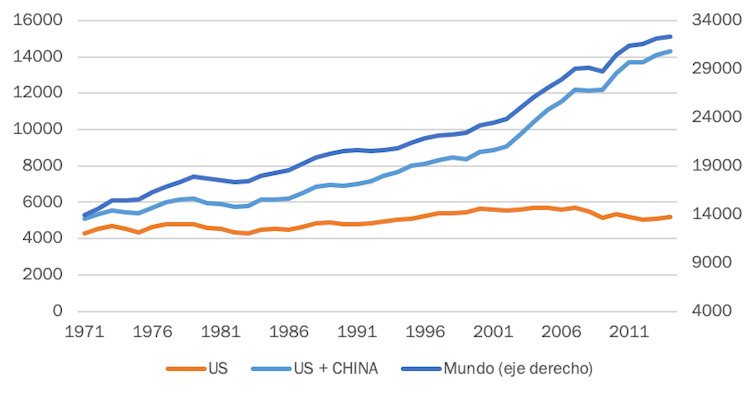

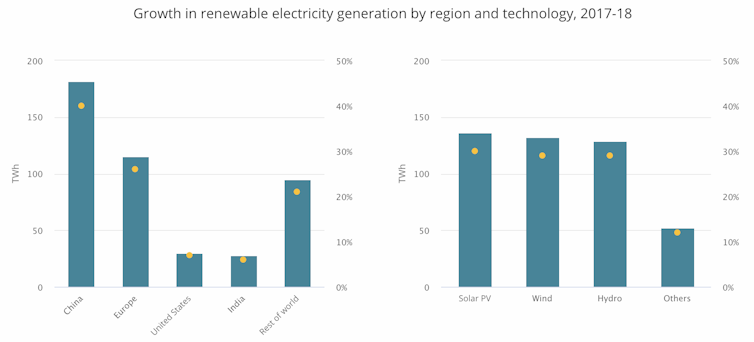

- La iniciativa destaca la esperable mayor efectividad del precio al carbono en los “países pobres de la UE.” La razón: los costes de mitigación de las emisiones de CO₂ en estos países tienden a ser más bajos. Esta hipótesis es errónea y no tiene en cuenta efectos dinámicos y de equilibrio general.En un reciente artículo analizamos la relación entre el uso de energía limpia y el PIB de distintos países. Hemos demostrado que el uso creciente de energías renovables, y por tanto que reducen las emisiones de CO2, solo repercute en crecimiento económico cuando se sustituyen energías fósiles por energías renovables de frontera (solar, viento, olas, geotérmica; por oposición a convencionales: hidroeléctrica y biomasa) y sin que aumente la intensidad energética.Nuestros resultados sugieren que el impuesto al carbono puede tener un efecto multiplicador si la demanda se orienta hacia las energías renovables de frontera. Esto puede ser muy difícil para los países que enfrentan dificultades en la gestión de su mix energético, los países más pobres. Por tanto, la propuesta franco-alemana no favorece a los estados con menos recursos de la UE.

- Se propone que el dividendo –la transferencia que hace que el impuesto al carbono sea neutral– se dirima a nivel nacional, es decir, que no haya subsidios cruzados entre estados de la Unión Europea. Esto provoca una gran distorsión en un espacio económico donde hay libertad de movimiento de capitales y de empresas y redunda en que sea más difícil de aceptar políticamente.Además, cabe esperar importantes distorsiones y escasos dividendos en los países que han de afrontar grandes cambios tecnológicos, frente a pequeñas distorsiones (o incluso ganancias comparativas) e importantes dividendos a distribuir en aquellos países que llevan años mitigando sus emisiones.

- Un impuesto uniforme sectorial es mucho más difícil de aceptar políticamente que el impuesto en origen. Muestra de ello son los acontecimientos recientes de movilización de los llamados “chalecos amarillos” en Francia, que podrían estar enturbiando esta estrategia de esfuerzo climático.

Frente a la propuesta franco-alemana, nosotros apostamos por la combinación de la Bioeconomy Strategy (posiblemente ampliada) y un impuesto-dividendo al CO₂ bien diseñado.

Las dos medidas son complementarias: la bioeconomía se refiere a iniciativas dirigidas a la modernización sectorial (primaria en este momento, pero en el espíritu del Green New Deal), mientras que el impuesto al carbono ideal afecta a los extractores de la energía fósil. Una medida se dirige a la externalidad positiva y la otra, a la negativa.

No hay comentarios:

Publicar un comentario